Este texto não substitui o publicado no Diário Oficial da União

Agência Nacional de Saúde Suplementar

RESOLUÇÃO NORMATIVA ANS Nº 569, DE 19 DE DEZEMBRO DE 2022

Dispõe sobre os critérios para definição do capital regulatório das operadoras de planos de assistência à saúde , altera a Resolução Normativa ANS nº 515, de 29 de abril de 2022 e revoga a Resolução Normativa ANS nº 526 de 29 de abril de 2022, e a Resolução Normativa ANS nº 514 de 29 de abril de 2022.

A Diretoria Colegiada da Agência Nacional de Saúde Suplementar - ANS, em vista do que dispõem o artigo 35-A, inciso IV e parágrafo único, e artigo 35-L ambos da Lei nº 9.656, de 3 de junho de 1998; o inciso XLII do artigo 4º e o inciso II do artigo 10, ambos da Lei no 9.961, de 28 de janeiro de 2000; o § 2º do artigo 1º da Lei no 10.185, de 12 de fevereiro de 2001; e o inciso IV do art. 42 da Resolução Regimental nº 21, de 26 de janeiro de 2022, em reunião realizada em 19 de dezembro de 2022, adotou a seguinte Resolução Normativa, e eu, Diretor-Presidente, determino sua publicação.

CAPÍTULO I

DAS DISPOSIÇÕES PRELIMINARES

Art. 1º Esta Resolução Normativa dispõe sobre os critérios para definição do capital regulatório das operadoras de planos de assistência à saúde, altera a Resolução Normativa ANS nº 515, de 29 de abril de 2022 e revoga a Resolução Normativa ANS nº 526, de 29 de abril de 2022 e a Resolução Normativa ANS n° 514, de 29 de abril de 2022.

Parágrafo único. O disposto nesta Resolução Normativa não se aplica às autogestões classificadas nas modalidades de autogestão por departamento de recursos humanos ou de autogestão com mantenedor cujos riscos são integralmente garantidos pelo mantenedor.

Art. 2º Para efeitos desta Resolução Normativa, considera-se:

I - Capital Base (CB): regra de capital que define um montante fixo a ser observado a qualquer tempo, em função da modalidade, segmentação e região de comercialização, tal como disposto no Anexo I;

II - Capital Baseado em Riscos (CBR): regra de capital que define montante variável a ser observado pela operadora em função de fatores pré-determinados por modelo padrão estabelecido pela ANS, compreendendo os principais riscos envolvidos nas atividades relacionadas à operação de planos privados de assistência à saúde, quais sejam: o risco de subscrição, o risco de crédito, o risco de mercado, o risco legal e o risco operacional;

III - Capital Regulatório (CR): limite mínimo de Patrimônio Líquido Ajustado que a operadora deve observar, a qualquer tempo, em função das regras de capital regulamentadas nesta Resolução Normativa;

IV - Risco de Subscrição: medida de incerteza relacionada a uma situação econômica adversa que contraria as expectativas da operadora no momento da elaboração de sua política de subscrição quanto às incertezas existentes na estimação das provisões técnicas e relativas à precificação;

V - Risco de Crédito: medida de incerteza relacionada à probabilidade da contraparte de uma operação, ou de um emissor de dívida, não honrar, total ou parcialmente, seus compromissos financeiros, ou de ter alterada sua classificação de risco de crédito;

VI - Risco de Mercado: medida de incerteza relacionada à exposição a perdas decorrentes da volatilidade dos preços de ativos, tais como cotações de ações, taxas de juros e preços de imóveis e passivos;

VII - Risco Legal: medida de incerteza relacionada aos retornos de uma operadora por falta de um completo embasamento legal de suas operações; é o risco de não-cumprimento de leis, regras, regulamentações, acordos, práticas vigentes ou padrões éticos aplicáveis, considerando, inclusive, o risco de que a natureza do produto/serviço prestado possa tornar a operadora particularmente vulnerável a litígios;

VIII - Risco Operacional: medida de incerteza que compreende os demais riscos enfrentados pela operadora relacionados aos procedimentos internos, tais como risco de perda resultante de inadequações ou falhas em processos internos, pessoas e sistemas; e

IX - Patrimônio Líquido Ajustado (PLA): Patrimônio Líquido ou Social, apurado nas demonstrações financeiras da operadora, ajustado por efeitos econômicos regulamentados nesta Resolução Normativa.

CAPÍTULO II

DAS DISPOSIÇÕES GERAIS

Seção I

Do Capital Base

Art. 3º O CB deve ser calculado a partir da multiplicação do fator 'K' pelo capital de referência, ambos obtidos no Anexo I.

§1º O capital de referência será atualizado anualmente, tendo como referência a variação do Índice Nacional de Preços ao Consumidor Amplo - IPCA.

§2º O período de referência para a aplicação da atualização será a variação acumulada nos últimos doze meses, tomando-se por base o mês de junho de cada ano.

§3º Os percentuais das atualizações e os correspondentes valores atualizados do capital de referência serão divulgados no mês de julho de cada ano no sítio institucional da ANS - www.gov.br/ans.

Art. 4º As pessoas jurídicas que apresentarem pedido de autorização de funcionamento para atuar no setor de saúde suplementar deverão demonstrar que procederam à capitalização em aplicações financeiras de renda fixa de valor equivalente ou superior a cinquenta por cento do CB.

Seção II

Do Capital Baseado em Riscos

Art. 5º O CBR deve ser apurado mensalmente utilizando os modelos padrões de riscos de subscrição, de crédito, legal, operacional e de mercado com dados da própria operadora e os fatores, regras de cálculo e estrutura de dependência, conforme definido no Anexo III.

Art. 6º O capital baseado em riscos a ser apurado pelas operadoras que demonstrarem o cumprimento dos requisitos referentes aos processos de governança, gestão de riscos e controles internos estabelecidos na Resolução Normativa específica de práticas mínimas de governança corporativa, com ênfase em controles internos e gestão de riscos e alterações posteriores, observará os fatores reduzidos constantes do Anexo IV.

Seção III

Do Patrimônio Líquido Ajustado

Art. 7º O PLA da operadora deve ser apurado mensalmente a partir dos valores contabilizados como Patrimônio Líquido ou Social, ajustado pelos seguintes efeitos econômicos:

I - dedução das participações diretas ou indiretas em outras operadoras de planos de assistência à saúde e em entidades financeiras, de seguros, resseguros e de previdência privada aberta ou fechada sujeitas à supervisão de outros órgãos federais de supervisão econômica setorial;

II -dedução dos créditos tributários decorrentes de prejuízos fiscais de imposto de renda e bases negativas de contribuição social;

III -dedução das despesas diferidas;

IV -dedução das despesas antecipadas;

V -dedução do ativo não circulante intangível; e

VI -dedução do valor de goodwill das participações diretas ou indiretas não contempladas no inciso I deste artigo.

CAPÍTULO III

DO CÁLCULO DO CAPITAL REGULATÓRIO

Seção I

Da suficiência do Patrimônio Líquido Ajustado em relação ao capital regulatório

Art. 8º As operadoras deverão manter, a qualquer tempo, PLA equivalente ou superior ao capital regulatório.

Parágrafo único. Eventual insuficiência do PLA poderá ensejar a aplicação de medidas administrativas previstas na regulamentação vigente, conforme sua gravidade.

Seção II

Da apuração do capital regulatório

Art. 9º O capital regulatório a ser observado pelas operadoras será o maior entre os seguintes valores:

I - o capital base, apurado conforme a Seção I do Capítulo II; ou

II -o capital baseado em riscos, apurado conforme a Seção II do Capítulo II.

CAPÍTULO IV

DAS DISPOSIÇÕES TRANSITÓRIAS E FINAIS

Art. 10. O capital baseado em riscos de subscrição, calculado no modelo padrão conforme o Anexo IV, não se aplica às administradoras de benefícios.

Art. 11. O histórico de contraprestações e despesas assistenciais da carteira de beneficiários de operações de planos de saúde incorporadas ou fusionadas deve ser utilizado para o cálculo do capital regulatório da operadora incorporadora ou da operadora que resultar da fusão, respectivamente.

Art. 12. As autogestões que, até 3 de julho de 2007, eram dispensadas da constituição das garantias financeiras próprias por estarem classificadas na modalidade de autogestão patrocinadas junto à ANS, conforme normas vigentes à época, poderão, excepcionalmente até dezembro de 2023, apurar o seu capital regulatório considerando o menor valor entre o capital calculado conforme o art. 9º desta resolução e o maior valor, respeitando o escalonamento mínimo previsto no Anexo II, da formulação a seguir:

I - zero vírgula vinte vezes a soma dos últimos doze meses: de cem por cento das contraprestações/prêmios na modalidade de preço preestabelecido, e de cinquenta por cento das contraprestações/prêmios na modalidade de preço pós-estabelecido; ou

II - zero vírgula trinta e três vezes a média anual dos últimos trinta e seis meses da soma de: cem por cento dos eventos/sinistros na modalidade de preço preestabelecido, e de cinquenta por cento dos eventos/sinistros na modalidade de preço pós-estabelecido.

§1º Para fins de cálculo ou apuração das fórmulas constantes dos incisos I e II, as contraprestações/prêmios e os eventos/sinistros na modalidade de preço preestabelecido devem ser deduzidos, respectivamente, dos valores efetivamente pagos e recebidos de seguros ou resseguros, que tenham como objeto o reembolso total ou parcial de despesas assistenciais apuradas pela operadora no período considerado.

§2º As operadoras que, para atendimento aos beneficiários vinculados a contratos de preço preestabelecido, realizam operações de corresponsabilidade pela gestão de riscos, nos termos do inciso I do art. 3º da Resolução Normativa nº 517, de 29 de abril de 2022, com remuneração acordada com a operadora prestadora em preço pós-estabelecido, deverão considerar o valor absoluto do montante de contraprestação de corresponsabilidade, registrado nas demonstrações econômico-financeiras a partir de março de 2020, nos cálculos previstos neste artigo, adicionando-o ao total de contraprestações líquidas e de eventos do período.

§3º O percentual ponderador de cinquenta por cento das contraprestações/prêmios e dos eventos/sinistros em modalidade de preço pós-estabelecido, previstos respectivamente, nas alíneas "a" e "b" do art. 12, poderá ser substituído pelo percentual de inadimplência médio verificado pela operadora nos doze meses anteriores à data de sua apuração, limitados a, no mínimo, dez por cento, desde que autorizado pela DIOPE, exigindo-se para tanto requerimento próprio acompanhado de estudo técnico e manifestação de auditor independente registrado no Conselho Regional de Contabilidade - CRC - e na Comissão de Valores Mobiliários - CVM, assegurando a fidedignidade das informações utilizadas no estudo.

§4º Deve ser considerado, para fins do percentual médio de que trata o caput, o estudo de todos os créditos a receber vencidos das operações em preço pós-estabelecido até noventa dias.

Art. 13. O art. 5º da Resolução Normativa nº 515, de 29 de abril de 2022 passa a vigorar com a seguinte redação:

"Art. 5º Administradora de Benefícios poderá contratar plano privado de assistência à saúde, na condição de estipulante de plano coletivo, a ser disponibilizado para as pessoas jurídicas legitimadas para contratar, desde que a Administradora assuma o risco decorrente da inadimplência da pessoa jurídica.

Parágrafo Único. Caberá tanto à Administradora de Benefícios quanto à Operadora de Plano de Assistência à Saúde exigir a comprovação da legitimidade da pessoa jurídica contratante, na forma dos arts. 5º e 9º da Resolução Normativa nº 195, de 2009, e da condição de elegibilidade do beneficiário." (NR).

Art. 14. Revogam-se:

I - a Resolução Normativa nº 514, de 29 de abril de 2022;

II - a Resolução Normativa nº 526, de 29 de abril de 2022;

III - o §1º do art. 5º da Resolução Normativa nº 515, de 29 de abril de 2022;

IV - o §2º do art. 5º da Resolução Normativa nº 515, de 29 de abril de 2022

Art. 15. Esta Resolução Normativa entra em vigor em 1º de janeiro de 2023.

PAULO ROBERTO REBELLO FILHO

Diretor-Presidente

ANEXO I

Parâmetros para o cálculo do capital base

Tabela 1 - CAPITAL DE REFERÊNCIA (EM REAIS)

Capital de referência vigente na data de publicação desta RN |

R$ 10.883.087,01 (Dez milhões, oitocentos e oitenta e três mil, oitenta e sete reais e um centavos) |

Tabela 2 - VALOR DO FATOR "K" (%)

Segmento |

Região de Comercialização |

|||||

1 |

2 |

3 |

4 |

5 |

6 |

|

Seguradoras Especializadas em Saúde |

100,00 |

100,00 |

100,00 |

100,00 |

100,00 |

100,00 |

Medicina de Grupo/Filantropias - ST |

100,00 |

74,19 |

48,39 |

25,81 |

18,06 |

10,32 |

Cooperativa Médica - ST |

87,10 |

61,29 |

37,10 |

18,06 |

12,65 |

7,23 |

Medicina de Grupo/Filantropias - SSS |

74,39 |

49,19 |

27,58 |

12,65 |

8,85 |

5,06 |

Cooperativa Médica - SSS |

64,52 |

46,77 |

29,03 |

12,90 |

8,82 |

4,74 |

Autogestão |

61,69 |

38,39 |

20,11 |

8,85 |

6,20 |

3,54 |

Medicina de Grupo/ Filantropias -SSP |

50,04 |

29,25 |

19,35 |

7,10 |

5,00 |

2,90 |

Cooperativa Médica - SSP |

45,81 |

22,58 |

15,35 |

6,68 |

4,76 |

2,84 |

Medicina de Grupo/Filantropias - SPS |

34,19 |

20,97 |

14,52 |

6,26 |

4,35 |

2,45 |

Cooperativa Médica - SPS |

32,58 |

19,74 |

12,89 |

5,85 |

3,98 |

2,10 |

Medicina de Grupo/Filantropia - SPP e SPP/SUS |

20,16 |

14,31 |

8,37 |

4,98 |

3,37 |

1,77 |

Cooperativa Médica - SPP e SPP/SUS |

17,24 |

11,34 |

6,67 |

4,37 |

2,92 |

1,47 |

Odontologia de Grupo - SOT |

3,23 |

2,58 |

1,94 |

0,48 |

0,41 |

0,34 |

Cooperativa Odontológica - SOT |

2,58 |

2,43 |

1,79 |

0,45 |

0,35 |

0,25 |

Odontologia de Grupo - SOM |

2,40 |

2,03 |

1,48 |

0,39 |

0,30 |

0,20 |

Cooperativa Odontológica - SOM |

2,35 |

1,90 |

1,21 |

0,34 |

0,26 |

0,19 |

Odontologia de Grupo - SOP |

2,31 |

1,76 |

0,94 |

0,29 |

0,23 |

0,18 |

Cooperativa Odontológica - SOP |

2,03 |

1,35 |

0,61 |

0,23 |

0,20 |

0,16 |

Administradora |

17,24 |

11,34 |

6,67 |

4,37 |

2,92 |

1,47 |

Para efeito de classificação, as operadoras deverão observar sua região de comercialização e o disposto na Resolução específica sobre a definição, a segmentação e a classificação das Operadoras de Planos de Assistência à Saúde, e alterações posteriores, a saber:

- Região 1: em todo o território nacional ou em grupos de pelo menos três estados dentre os seguintes: São Paulo, Rio de Janeiro, Minas Gerais, Rio Grande do Sul, Paraná e Bahia;

- Região 2: no Estado de São Paulo ou em mais de um estado, excetuando os grupos definidos no critério da Região 1;

- Região 3: em um único estado, qualquer que seja ele, excetuando-se o Estado de São Paulo;

- Região 4: no Município de São Paulo, do Rio de Janeiro, de Belo Horizonte, de Porto Alegre ou de Curitiba ou de Brasília;

- Região 5: em grupo de municípios, excetuando os definidos na Região 4; e

- Região 6: em um único município, excetuando os definidos na Região 4.

OBS. 1: Para fins de aplicação deste Anexo, considera-se região de comercialização as localidades onde as autogestões disponibilizam e as demais operadoras comercializam seus planos privados de assistência à saúde.

OBS. 2: Será considerada atuação estadual a operação em mais de 50% (cinquenta por cento) dos municípios de um estado.

OBS. 3: A região de comercialização da Operadora deverá abranger todos os municípios de comercialização de seus produtos, cuja informação é enviada na Nota Técnica de Registro de Produto - NTRP, por produto, conforme regulamentação específica.

OBS. 4: Cada operadora só poderá enquadrar-se em uma Região e segmento.

OBS. 5: Brasília não será considerado como estado para fins de enquadramento na Região de Comercialização.

ANEXO II

Escalonamentos mínimos para apuração do capital regulatório conforme art. 12

1. As autogestões que, até 3 de julho de 2007, eram dispensadas da constituição das garantias financeiras próprias por estarem classificadas na modalidade de autogestão patrocinada junto à ANS, conforme normas vigentes à época, poderão observar a constituição do capital regulatório, excepcionalmente, de acordo com as seguintes parcelas mínimas:

I. - Em janeiro de 2023: proporção mínima de 109/120 (cento e nove cento e vinte avos) do capital regulatório, apurado conforme art. 12 desta RN; e

II. - Entre fevereiro e dezembro de 2023: a proporção mínima apurada no mês anterior deverá ser acrescida de 1/120 (um cento e vinte avos), a cada mês, do capital regulatório, apurado conforme art. 12 desta RN.

ANEXO III

Apuração do Capital Baseado em Risco

1. O capital de risco para as operadoras referente aos riscos de subscrição, de crédito, legal e operacional e mercado será constituído de acordo com a fórmula a seguir:

Na qual:

- CBR: é o capital baseado nos riscos de subscrição, de crédito, mercado, legal e operacional;

- CRS: é o capital baseado no risco de subscrição, calculado conforme o Anexo IV; e

- CRC: é o capital baseado no risco de crédito, calculado conforme o Anexo V; e

- CRO: é o capital baseado no risco operacional, incluindo o risco legal, calculado conforme o Anexo VI;

- CRM: é o capital baseado no risco de mercado calculado conforme o Anexo VII.

ANEXO IV

Modelo padrão de capital baseado no risco de subscrição

1. O capital baseado no risco de subscrição não se aplica às administradoras de benefícios e a contratos de planos de saúde na modalidade de preço pós-estabelecido.

2. O capital baseado no risco de subscrição é composto pelas parcelas: (i) capital baseado no risco de precificação e (ii) capital baseado no risco de provisionamento.

2.1 No cálculo do capital baseado no risco de subscrição, devem ser consideradas as operações de corresponsabilidade pela gestão dos riscos decorrentes do atendimento dos beneficiários de que trata a RN específica sobre operações de compartilhamento da gestão de riscos envolvendo operadoras de plano de assistência à saúde, referentes a contratos de beneficiários em planos em pré-pagamento, da seguinte forma:

a. Das contraprestações emitidas devem ser deduzidas apenas as corresponsabilidades cedidas com remuneração acordada em preço pré-estabelecido;

b. Os valores absolutos das corresponsabilidades cedidas com remuneração acordada em preço pós-estabelecido e os eventos indenizáveis líquidos de beneficiários de outras operadoras cuja remuneração foi acordada em preço pré-estabelecido devem ser somados aos eventos indenizáveis líquidos de beneficiários da operadora com contratos de planos de saúde na modalidade de preço pré-estabelecido;

c. As corresponsabilidades assumidas com remuneração acordada em preço pré-estabelecido deverão ser consideradas como um tipo de contratação.

2.2 No cálculo do capital baseado no risco de subscrição, devem ser consideradas as operações de seguro e resseguro que tenham como objeto o reembolso total ou parcial de despesas assistenciais da seguinte forma:

a. Os prêmios de seguros e resseguros líquidos pagos, nos últimos doze meses, a seguradoras e/ou resseguradoras devem ser deduzidos das contraprestações emitidas;

b. Os sinistros de seguros e resseguros recuperados, nos últimos doze meses, de seguradoras e resseguradoras devem ser deduzidos dos eventos indenizáveis líquidos.

2.3 O capital baseado no risco de provisionamento subdivide-se em parcelas referentes a: (i) risco de provisionamento associado à provisão de eventos ocorridos e não avisados (PEONA); (ii) risco associado à provisão de remissão (risco de remissão) e (iii) risco associado à provisão de eventos e sinistros a liquidar do ressarcimento ao Sistema Único de Saúde (PESL-SUS).

3. Para o cálculo do risco de precificação, as variáveis relacionadas aos planos privados de assistência à saúde devem ser segmentadas de acordo com o tipo de contratação (individual, coletivo por adesão ou coletivo empresarial ou corresponsabilidade assumida em preço pré-estabelecido) e por segmentação assistencial (médico-hospitalar ou exclusivamente odontológico).

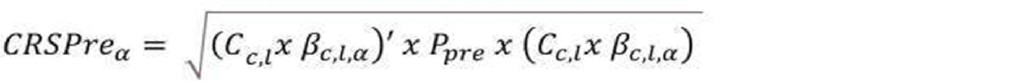

4. A fórmula para cálculo do risco de precificação é:

4.1 Os valores dos fatores (b) associados a cada segmentação assistencial, tipo de contratação e tipo de fator são:

Tabela 1 - Fatores - Risco de Precificação |

|||

Segmentação Assistencial |

Tipo de contratação |

Fator Padrão |

Fator Reduzido |

Médico-Hospitalar |

Individual |

0,043 |

0,033 |

Médico-Hospitalar |

Coletivo por adesão |

0,082 |

0,062 |

Médico-Hospitalar |

Coletivo empresarial |

0,114 |

0,087 |

Médico-Hospitalar |

Corresponsabilidade assumida em preço pré-estabelecido |

0,114 |

0,087 |

Odontológico |

Individual |

0,043 |

0,033 |

Odontológico |

Coletivo por adesão |

0,082 |

0,062 |

Odontológico |

Coletivo empresarial |

0,114 |

0,087 |

Odontológico |

Corresponsabilidade assumida em preço pré-estabelecido |

0,114 |

0,087 |

5. Para o cálculo do capital baseado no risco de provisionamento associado à PEONA, a operadora deve considerar a segmentação assistencial dos planos que oferta (médico-hospitalar, odontológico ou misto, quando oferta planos médico-hospitalares e odontológicos)

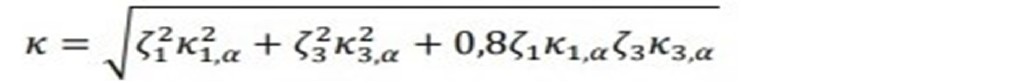

6. A partir do volume de eventos (EV) em cada segmentação assistencial nos últimos doze meses, calculados considerando-se o disposto nos itens 2.1 e 2.2 deste anexo, a operadora deve calcular o seu fator de risco de provisionamento associado à PEONA (k) dado pela seguinte fórmula:

K 1 é é o fator de risco de provisionamento associado à segmentação médico-hospitalar e ao tipo do fator (padrão ou reduzido); K 3 é o fator de risco de provisionamento associado à segmentação odontológica e ao tipo do fator (padrão ou reduzido);

K 3 é o fator de risco de provisionamento associado à segmentação odontológica e ao tipo do fator (padrão ou reduzido);

EV 1 é o total de eventos médico-hospitalar nos últimos doze meses, calculados considerando-se o disposto nos itens 2.1 e 2.2 deste anexo;

EV 3 é o total de eventos odontológicos nos últimos doze meses, calculado considerando-se o disposto nos itens 2.1 e 2.2 deste anexo.

6.1 Os fatores associados a cada segmentação assistencial e o tipo de fator são os seguintes:

Tabela 2 - Fatores - Risco de Provisionamento associado à PEONA |

||

Segmentação Assistencial |

Fator Padrão |

Fator Reduzido |

Médico-Hospitalar |

0,007 |

0,005 |

Odontológico |

0,007 |

0,005 |

7. O capital baseado no risco de provisionamento associado à PEONA é obtido por meio da seguinte fórmula:

Na qual:

CRSPro a é o capital baseado no risco de provisionamento associado à PEONA, considerando o fator a ser utilizado (padrão ou reduzido);

Eventos é o total de eventos/sinistros médicos-hospitalares e odontológicos da operadora, nos últimos doze meses, calculado considerando-se o disposto nos itens 2.1 e 2.2 deste anexo; e

k é o fator de risco de provisionamento associado à PEONA da operadora, calculado conforme o item 6, para o tipo de fator a ser utilizado pela operadora (padrão ou reduzido).

8. Se a operadora de plano de saúde assumir responsabilidade pela cobertura de remissão, deve contabilizar o capital associado a essa provisão. Devem ser considerados separadamente os contratos com cláusula de remissão temporária e contratos com cláusula de remissão vitalícia. Devem também ser considerados separadamente os valores referentes a beneficiários em gozo da remissão.

9. A fórmula para o cálculo do capital associado ao risco de remissão, quando não há beneficiários remidos, é:

Na qual:

CRSRa é o capital baseado no risco de remissão da operadora referente a contratos sem beneficiários remidos para o tipo de fator (padrão ou reduzido);

fa t é o fator (padrão ou reduzido, a depender da operadora) de risco para contratos com remissão temporária;

fa v é o fator (padrão ou reduzido, a depender da operadora) de risco para contratos com remissão vitalícia;

C t é a soma das contraprestações, nos últimos doze meses, dos beneficiários da remissão dos contratos com remissão temporária; e

C v é a soma das contraprestações, nos últimos doze meses, dos beneficiários da remissão dos contratos com remissão vitalícia.

9.1 Os fatores (fa) para o cálculo do risco de provisionamento associado à remissão, quando não há beneficiários remidos, são:

Tabela 3 - Fatores - Risco de Provisionamento associado à Remissão |

||

Fator Padrão |

Fator Reduzido |

|

Remissão temporária (prazo certo) |

0,029 |

0,021 |

Remissão vitalícia |

0,081 |

0,061 |

10. A fórmula para o cálculo do risco de remissão, quando há beneficiários remidos, é:

Na qual:

CRSm é o capital baseado no risco de remissão da operadora referente a contratos com beneficiários remidos considerando o tipo de fator (padrão ou reduzido);

fm t é o fator (padrão ou reduzido, a depender da operadora) de risco para contratos com remissão temporária;

Ed t é a soma dos valores das expectativas de despesa de assistência à saúde dos beneficiários remidos de contratos com remissão temporária, nos próximos doze meses;

fm v é o fator (padrão ou reduzido, a depender da operadora) de risco para contratos com remissão vitalícia;

Ed v é a soma dos valores das expectativas de despesa de assistência à saúde dos beneficiários remidos de contratos com remissão vitalícia, nos próximos doze meses.

10.1 A expectativa de despesa assistencial deve ser compatível com aquela utilizada para cálculo da provisão técnica.

10.2. Os fatores (fm v ) para o cálculo do risco de provisionamento associado à remissão, quando há beneficiários remidos, são:

Tabela 4 - Fatores - Risco de Provisionamento associado aos beneficiários remidos |

||

Fator Padrão |

Fator Reduzido |

|

Remissão temporária (prazo certo) |

0,133 |

0,101 |

Remissão vitalícia |

0,269 |

0,205 |

11. A operadora que utiliza a fórmula padrão do risco de subscrição para o cálculo de seu capital regulatório deve enviar periodicamente, nas mesmas datas de envio do Documento de Informações Periódicas das Operadoras de Plano de Assistência à Saúde - DIOPS/ANS, os dados utilizados para cálculo do capital baseado no risco de provisionamento associado à provisão de remissão, quais sejam:

a. Soma das contraprestações dos últimos doze meses dos beneficiários da remissão, não remidos, em contratos com remissão temporária;

b. Soma das contraprestações dos últimos doze meses dos beneficiários da remissão, não remidos, em contratos com remissão vitalícia;

c. Soma dos valores das expectativas de despesa de assistência à saúde de dos beneficiários remidos, em contratos com remissão temporária, nos próximos doze meses;

d. Soma dos valores das expectativas de despesa de assistência à saúde de dos beneficiários remidos, em contratos com remissão vitalícia, nos próximos doze meses.

12. A fórmula para cálculo do capital baseado no risco de provisionamento associado à PESL-SUS é:

Na qual:

CRSSUS a é o capital baseado no risco de provisionamento da PESL-SUS considerando o tipo de fator a ser utilizado pela operadora (padrão ou reduzido);

Z 1-a é igual a 2,58 se a operadora utilizar os fatores padrão e é 1,96 se a operadora puder utilizar os fatores reduzidos;

%hc é o percentual histórico de cobrança, como definido na Instrução Normativa nº 25, de 29 de abril de 2022, que dispõe sobre a contabilização dos montantes devidos de Ressarcimento ao SUS no Plano de Contas Padrão da ANS; e

ABI é o valor total dos avisos de beneficiários identificados notificados e ainda sem emissão das respectivas guias de recolhimento da União - GRUs pela ANS para a operadora.

13. O capital do risco de subscrição é dado pela fórmula:

Na qual:

CRS é o capital baseado no risco de subscrição;

CRSPre é o capital baseado no risco de precificação calculado conforme este anexo;

CRSPro é o capital baseado no risco de provisionamento associado à PEONA, calculado conforme este anexo;

CRSRa é o capital baseado no risco de remissão da operadora, referente a contratos sem beneficiários remidos calculado conforme este anexo;

CRSRm é o capital baseado no risco de remissão da operadora, referente a contratos com beneficiários remidos calculado conforme este anexo;

CRSSUS é o capital baseado no risco de provisionamento da PESL-SUS, calculado conforme este anexo.

ANEXO V

Modelo padrão de capital baseado no risco de crédito

1. O capital do risco de crédito se aplica a todas as operadoras de planos de assistência à saúde e administradoras de benefícios reguladas pela ANS, exceto as operadoras excluídas conforme parágrafo único do art. 1º desta RN.

2. O capital do risco de crédito é composto por duas parcelas e é dado pela fórmula:

Na qual:

- CRC é o capital baseado no risco de crédito; CRC 1 é o capital baseado no risco de crédito referente à parcela 1, calculado conforme este Anexo; e CRC 2 é o capital baseado no risco de crédito referente à parcela 2, calculado conforme este Anexo.

- CRC 1 é o capital baseado no risco de crédito referente à parcela 1, calculado conforme este Anexo; e

- CRC 2 é o capital baseado no risco de crédito referente à parcela 2, calculado conforme este Anexo.

3. Os valores das exposições ao risco de crédito definidas neste Anexo serão equivalentes aos valores contabilizados líquidos de qualquer dedução prevista (por exemplo, redução de valor recuperável), calculados segundo critérios estabelecidos pela ANS no Plano de Contas Padrão da ANS e eventuais orientações complementares fornecidas pela DIOPE.

3.1 Caso possua estudo técnico de recuperabilidade apresentado à DIOPE na forma prevista no Plano de Contas Padrão da ANS, tal metodologia deve ser utilizada para apuração das exposições ao risco de crédito tratadas neste Anexo.

Modelo padrão de capital baseado no risco de crédito - Parcela 1

4. A parcela 1 do capital de risco de crédito refere-se ao risco de crédito das exposições identificadas neste anexo segregado em duas subparcelas:

(i). parcela 1.1 - operações que tenham como contrapartes outras operadoras de plano de assistência à saúde (entre as quais compartilhamento de gestão de riscos, por exemplo); e

(ii). parcela 1.2 - operações de seguro e resseguro.

5. A parcela 1.1 do capital de risco de crédito será calculada utilizando-se a seguinte fórmula:

Onde:

- CRC 1,ops : capital de risco de crédito referente à parcela 1.1;

- f i : fator de risco correspondente à contraparte "i";

- exp i : valor da exposição ao risco de crédito da contraparte "i";

- P i,j : coeficiente de correlação entre as exposições às contrapartes "i" e "j", sendorij= 0,75 para todo i não igual a j, erij= 1 para i = j;

- contraparte "i" ou "j": cada operadora dos créditos objeto de análise de risco; e

- n: número total de contrapartes.

5.1 As operadoras deverão utilizar um fator de risco para cada contraparte, obtido em função do grau de risco da contraparte, no item 7 deste Anexo.

6. No cálculo do capital baseado no risco de crédito relativo à parcela 1.1, o valor da exposição ao risco de crédito tendo como contraparte outra operadora de plano de assistência à saúde será definido segundo a fórmula abaixo:

Na qual:

- exp i : é a exposição líquida com a operadora "i";

- EC i : é o valor total de exposição credora com a operadora "i"; e

- ED i : é o valor total de exposição devedora com a operadora "i".

6.1 Pode ser desconsiderado o total das exposições credoras com contrapartes contempladas na parcela 1.1 caracterizado como imaterial. Considera-se imaterial, para fins do presente item, o montante de exposições com contrapartes, que em conjunto, no total, representem menos de 1% do total das exposições da parcela 1.1.

7. Os valores dos fatores de risco (f i) obtidos em função do grau de risco da contraparte e nível de confiança, são:

Tabela 1 - Fatores - Risco da Parcela 1.1 |

|

Grau de risco |

Fator Padrão |

1 |

2.23% |

2 |

23.73% |

3 |

65.85% |

7.1 O grau de risco da contraparte, definido conforme tabela abaixo, é calculado por meio do índice de capital regulatório definido para cada operadora "i" por:

Na qual:

ICR i : é o índice de capitalregulatório de dada operadora "i";

PLA i : é o valor do patrimônio líquido ajustado da operadora credora "i"; e •

CR i : é o valor de capital regulatório requerido da operadora credora "i".

Tabela 2 - Grau de Risco da contraparte |

|

Grau de risco |

ICR i |

1 |

> 100% |

2 |

> 90% |

3 |

≤ 90% |

7.2 O grau de risco de cada operadora de plano de assistência à saúde que atua no setor de saúde suplementar será calculado e divulgado anualmente pela DIOPE até o último dia útil do mês de abril na seção "Espaço das Operadoras" do sítio institucional da ANS - https://www.gov.br/ans/pt-br. Para a mensuração serão utilizadas as informações econômico-financeiras apresentadas até a data-base referente ao último trimestre do ano anterior ao da divulgação.

7.3 No procedimento de cálculo da parcela 1.1, deverá ser utilizado o grau de risco da operadora com a qual se possui a exposição definido na listagem referenciada no subitem 7.2.

7.4 Caso a operadora não possua o grau de risco divulgado para a data estabelecida no subitem 7.2, deverá ser adotado o grau de risco mais agravado, isto é, grau de risco 3.

7.4.1 Excetuam-se as operadoras que obtiveram registro na ANS após a data-base utilizada na definição da listagem divulgada pela DIOPE e autogestões classificadas nas modalidades de autogestão por departamento de recursos humanos ou de autogestão com mantenedor cujos riscos são integralmente garantidos pelo mantenedor; situação em que a operadora deverá ser considerada com grau de risco 1.

7.5 A DIOPE poderá atualizar o grau de risco de uma operadora ao longo do ano nas seguintes situações:

7.5.1 Erro de informações fornecidas à ANS e/ou ressalvas de auditoria independente identificados após divulgação da lista de definição dos graus de risco;

7.5.2 Variação significativa dos indicadores econômico-financeiros ao longo do ano subsequente de cálculo; e

7.5.3 A partir de ações de supervisão direta ou indireta tomadas pelo regulador que evidenciem a partir de análises econômico-financeiras a necessidade de readequação em diferente grau de risco.

7.6 Nos casos de compartilhamento da gestão de risco, a operadora de plano de assistência à saúde deverá adotar grau de risco mais gravoso caso tenha conhecimento de que o grau de risco divulgado pela ANS não reflete adequadamente a situação econômico-financeira da operadora cedente, de modo a atuar prudencialmente na gestão desse risco.

8. A parcela 1.2 do capital de risco de crédito será calculada utilizando-se a seguinte fórmula:

Na qual:

- CRC 1,seg : cálculo do risco de crédito referente à parcela 1.2; e

- exp seg : o total de exposição com seguradores e resseguradores.

As exposições com seguradoras especializadas em saúde (SES) consideradas na parcela 1.1 não devem ser consideradas nessa parcela.

9. O capital do risco de crédito referente à parcela 1 é dado pela fórmula:

Na qual:

- CRC 1,ops : capital de risco de crédito referente à parcela 1.1, calculado conforme este Anexo; e

- CRC 1,seg : cálculo do risco de crédito referente à parcela 1.2, calculado conforme este Anexo.

Modelo padrão de capital baseado no risco de crédito - Parcela 2

10. A parcela 2 do capital de risco de crédito refere-se ao risco de crédito das exposições em operações em que as contrapartes não sejam operadoras de plano de assistência à saúde, seguradoras ou resseguradoras, ou seja, aquelas já tratadas na parcela 1 deste Anexo.

11. A parcela 2 do capital de risco de crédito será calculada utilizando-se a seguinte fórmula:

Na qual:

- CRC 2 : é o capital baseado no risco de crédito referente à parcela 2;

- FPR i : é o fator de ponderação de risco referente à exposição "i";

- exp i : é o valor da exposição ao risco de crédito dos valores, aplicações, créditos, títulos ou direitos "i" registrados pela supervisionada; e

- n: é o total de diferentes exposições conforme segregado na tabela do item 12 deste Anexo.

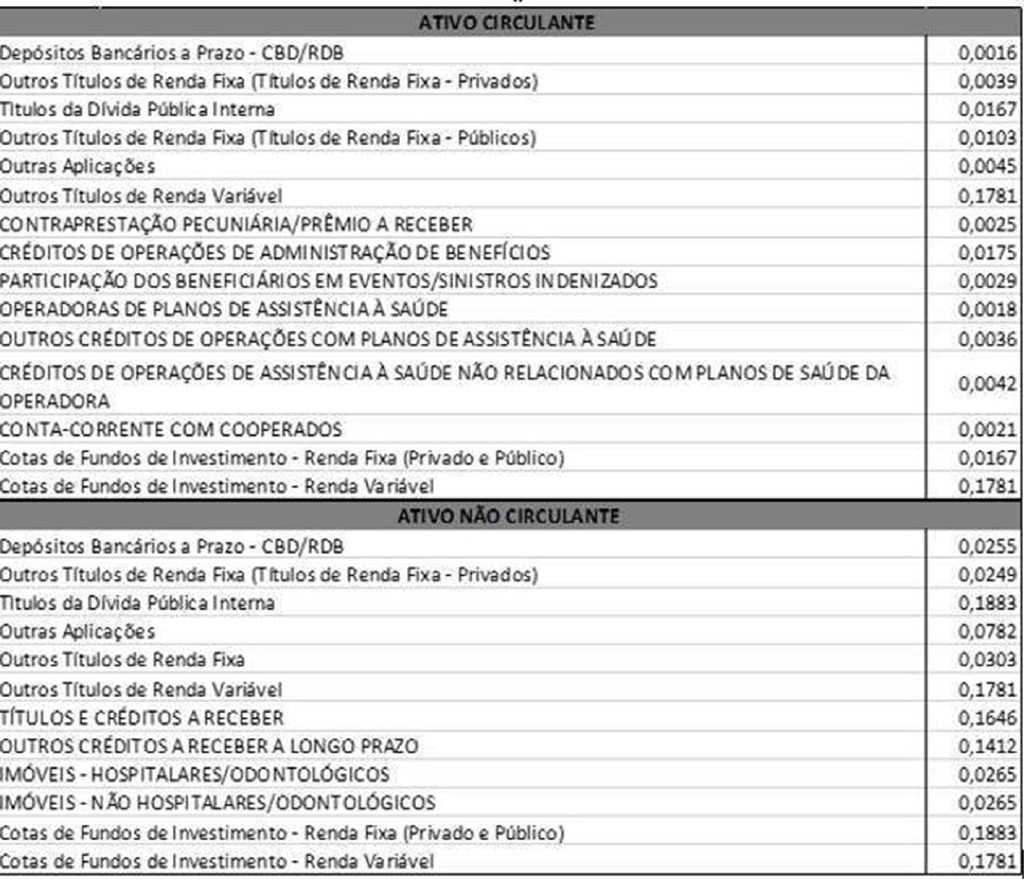

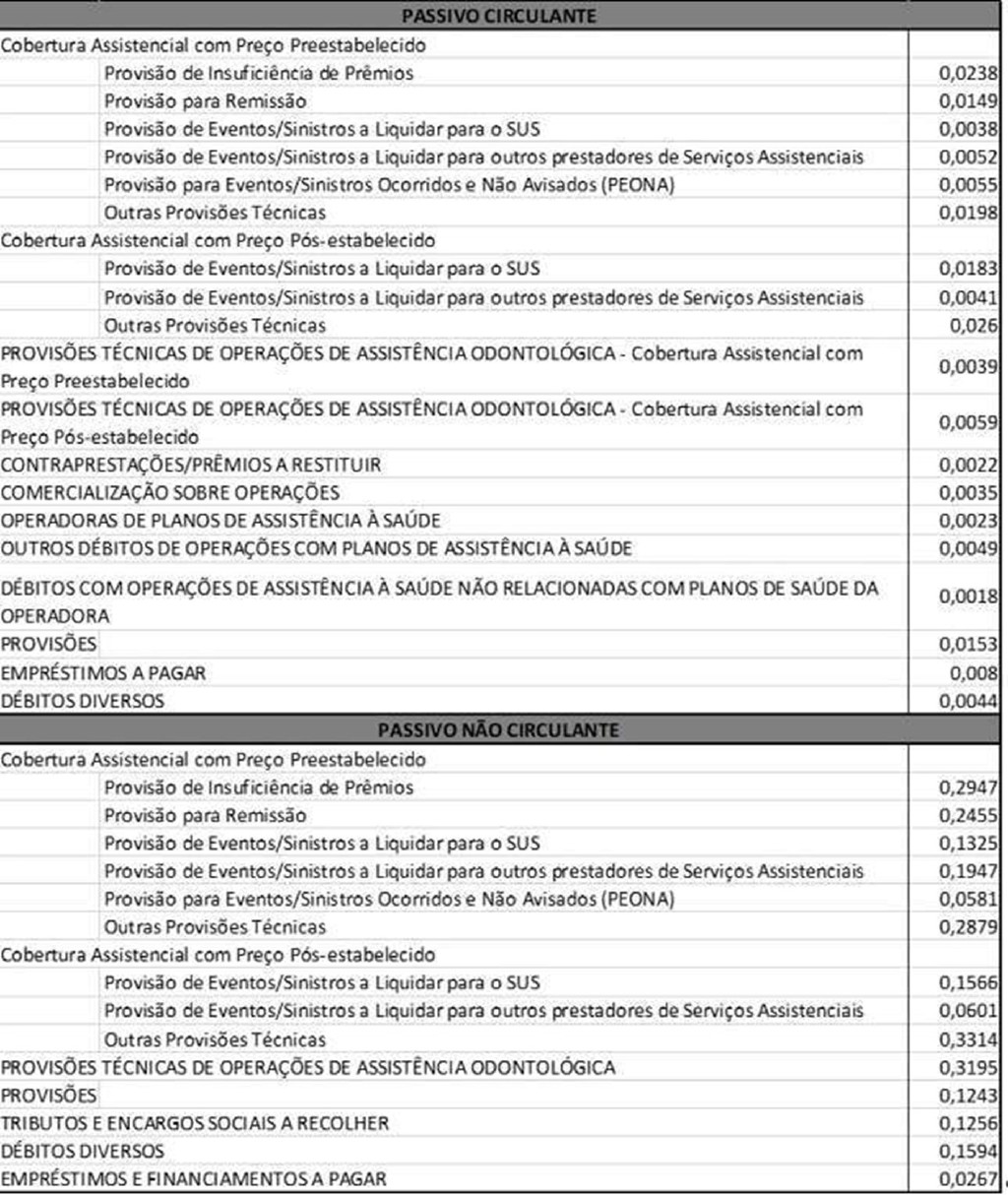

12. Deverá ser aplicado fator de ponderação de risco definido na tabela abaixo para os tipos de exposição correspondentes.

EXPOSIÇÃO AO RISCO DE CRÉDITO (exp i ) |

FPR i |

12.1.1 - aplicações em títulos públicos federais; 12.1.2 - exposições relativas a ativos excluídos do PLA; 12.1.3 - aplicações em ações; 12.1.4 - aplicações em ouro; 12.1.5 - demais exposições não mencionadas expressamente neste Anexo. |

0% |

12.2.1 - ativos classificados com disponível no ativo circulante (incluindo depósitos bancários, valores em trânsito e investimentos classificados como equivalentes de caixa, excluídos aqueles cujo fator de ponderação de risco é inferior a 20% (vinte por cento); 12.2.2 - depósitos judiciais e fiscais. |

20% |

12.3.1 - aplicações em certificados ou recibos de depósito bancário (CDB ou RDB). |

43% |

12.4.1 - aplicações em derivativos decorrentes de operações que não sejam liquidadas em sistemas de liquidação de câmaras de compensação e de liquidação autorizadas pelo Banco Central do Brasil, interpondo-se à câmara como contraparte central, nos termos da legislação vigente. |

50% |

12.5.1 - aplicações em títulos privados de renda fixa que não sejam certificados ou recibos de depósito bancário (CDB ou RDB). |

62% |

12.6.1 - contraprestações a receber de cobertura assistencial com preço preestabelecido; 12.6.2 - créditos de operações de administração de benefícios. |

75% |

12.7.1 - aplicações em títulos públicos de renda fixa não federais; 12.7.2 - aplicações em quotas de fundos de investimento que não se enquadrem nos subitens 12.9.1 e 12.9.2; 12.7.3 - aplicações em títulos de renda variável não classificados como ações, derivativos e ouro; |

100% |

12.7.4 - aplicações não enquadradas como títulos de renda fixa, títulos de renda variável ou quotas de fundos de investimento; 12.7.5 - valores a receber referente a contraprestações de cobertura assistencial com preço pós-estabelecido; |

|

12.7.6 - valores a receber de participação dos beneficiários em eventos/sinistros indenizados; 12.7.7 - outros créditos de operações com planos privados de assistência à saúde; |

|

12.7.8 - créditos de operações de assistência à saúde não relacionados com planos privados de assistência à saúde da operadora; 12.7.9 - créditos referentes a adiantamentos; 12.7.10 - valores de empréstimos e depósitos compulsórios; 12.7.11 - conta-corrente com cooperados; |

|

12.7.12 - outros créditos operacionais; 12.7.13 - créditos tributários de diferenças temporárias; 12.7.14 - outros títulos e créditos a receber não listados expressamente. |

|

12.8.1 - créditos tributários e previdenciários. |

300% |

12.9.1 - aplicações em quotas de fundos de investimento não dedicados ao setor de saúde suplementar definidos conforme a RN específica de aceitação, registro, vinculação, custódia, movimentação e limites de alocação e de concentração na aplicação dos ativos garantidores das operadoras no âmbito do sistema de saúde suplementar, para as operadoras que optem pelo previsto no item 13 deste Anexo; |

Definidos conforme item 13 deste Anexo. |

12.9.2 - aplicações em quotas de investimento dedicados ao setor de saúde suplementar definidos conforme a RN específica de aceitação, registro, vinculação, custódia, movimentação e limites de alocação e de concentração na aplicação dos ativos garantidores das operadoras no âmbito do sistema de saúde suplementar, que informarem o FPR calculado à ANS no trimestre de cálculo, no âmbito do convênio firmado. |

13. Para as aplicações em quotas de fundos de investimento é facultada a aplicação de fator de ponderação de risco equivalente à média dos FPR's aplicáveis às operações integrantes da carteira dos fundos, como se fossem realizadas pelas instituições aplicadoras, ponderados pela participação relativa de cada operação no valor total da carteira.

13.1 A operadora que optar por utilizar essa faculdade deverá apresentar à ANS, trimestralmente, em quadro auxiliar do DIOPS, o valor total investido em fundos de investimento e o FPR médio calculado para o último dia útil do trimestre, excetuando-se deste cálculo o total investido em fundos de investimento dedicados ao setor de saúde suplementar definidos conforme a Resolução Normativa específica de aceitação, registro, vinculação, custódia, movimentação e limites de alocação e de concentração na aplicação dos ativos garantidores das operadoras no âmbito do sistema de saúde suplementar, e que possuam FPR divulgado no sítio institucional da ANS - www.gov.br/ans/pt-br - para a data-base de cálculo.

13.2 O FPR calculado no trimestre deverá ser utilizado, para fins de cálculo mensal da exposição ao risco de crédito de fundos, pelas operadoras para os dois meses subsequentes ao trimestre de apuração.

13.3 Nas datas-base referentes ao envio do DIOPS, os cálculos trimestrais do FPR deverão ser objeto de procedimento previamente acordado (PPA) elaborado por empresa de auditoria contábil independente registrada na Comissão de Valores Mobiliários (CVM), devendo o relatório resultante ser encaminhado à ANS por meio do DIOPS.

13.3.1. No procedimento de auditoria do FPR deverá ser verificado minimamente:

a. Para cada fundo de investimento em que a operadora aplique seus recursos, checagem do total do valor investido utilizado no cálculo com os respectivos saldos informados pelos gestores de fundos;

b. Checagem do total dos valores investidos em fundo de investimento, conforme definido no item (a), com o total informado nas respectivas contas contábeis de ativos definidas pelo plano de contas padrão da ANS e respectivos saldos informados no DIOPS para a mesma data-base;

c. Cálculo da exposição proporcional em cada fundo, considerando a participação relativa de cada operação no valor total da carteira;

d. Cálculo do FPR médio para cada fundo de investimento, considerando a exposição proporcional aferida no item (c) e os valores de FPR apresentados no item 13.

e. Cálculo do FPR médio ponderado total, considerando o valor total investido em cada fundo, conforme aferido no item (a), e o respectivo FPR médio de cada fundo, conforme calculado no item (d).

f. Caso o fundo de investimento invista em cotas de outros fundos de investimento e a operadora opte por calcular o valor do FPR para estes fundos, os procedimentos de verificação do cálculo do FPR deverão ser realizados para cada fundo com investimento indireto que a operadora opte por calcular o valor de FPR diferente de 100%.

13.4 Excetua-se a necessidade de auditoria para as exposições aos fundos de investimento dedicados ao setor de saúde suplementar definidos conforme a RN específica de aceitação, registro, vinculação, custódia, movimentação e limites de alocação e de concentração na aplicação dos ativos garantidores das operadoras no âmbito do sistema de saúde suplementar, e que informarem o FPR calculado à ANS no trimestre de cálculo, no âmbito do convênio firmado. Para esses fundos o cálculo do risco de crédito será feito diretamente com o FPR e o total de exposição informado pelo gestor do fundo.

13.5 A ausência da informação do FPR calculado pelo gestor do fundo de investimento dedicado ao setor suplementar definidos conforme a RN específica de aceitação, registro, vinculação, custódia, movimentação e limites de alocação e de concentração na aplicação dos ativos garantidores das operadoras no âmbito do sistema de saúde suplementar implicará a necessidade de cálculo pela operadora caso opte pela faculdade prevista neste item 13.

13.6 Os valores de FPR referentes às exposições aos fundos de investimento dedicados ao setor de saúde suplementar serão divulgados tempestivamente pela ANS em seu sítio institucional - www.gov.br/ans/pt-br - na seção "Espaço da Operadora".

13.7 A operadora que optar pela faculdade prevista neste item 13 deverá aplicar em substituição aos valores de FPR indicados nos subitens 12.3.1 e 12.5.1 os seguintes fatores de ponderação de risco para as exposições em investimentos em títulos de renda fixa privados contidos nos fundos de investimentos:

EXPOSIÇÃO AO RISCO DE CRÉDITO (exp i ) |

FPR i |

13.7.1.1 - aplicações em títulos privados de renda fixa emitidos por instituições financeiras, com prazo de vencimento em até três meses; 13.7.1.2 - valores aplicados em Depósitos a Prazo com Garantia Especial do Fundo Garantidor de Créditos (DPGE) garantidos pelo Fundo Garantidor de Créditos (FGC) ou com prazo de vencimento em até três meses. |

20% |

13.7.2.1 - aplicações em títulos privados de renda fixa emitidos por instituições financeiras, com prazo de vencimento superior a três meses; 13.7.2.2 - valores aplicados em DPGE não garantidos pelo FGC e com prazo de vencimento superior a três meses. |

50% |

13.7.3.1 - aplicações em títulos privados de renda fixa que não sejam emitidos por instituições financeiras. |

100% |

13.8 Aplicam-se os fatores detalhados no subitem 13.7 no cálculo realizado pelos gestores dos fundos de investimento dedicados ao setor de saúde suplementar definidos conforme a RN específica de aceitação, registro, vinculação, custódia, movimentação e limites de alocação e de concentração na aplicação dos ativos garantidores das operadoras no âmbito do sistema de saúde suplementar, para fins da apuração a ser informada à ANS, conforme definido no subitem 13.4.

ANEXO VI

Modelo padrão de capital baseado no risco operacional, incluindo o risco legal

1. O capital referente ao risco operacional, incluindo o risco legal, aplica-se a todas as operadoras de plano de assistência à saúde e administradoras de benefícios, exceto as operadoras excluídas conforme parágrafo único do art. 1º desta RN.

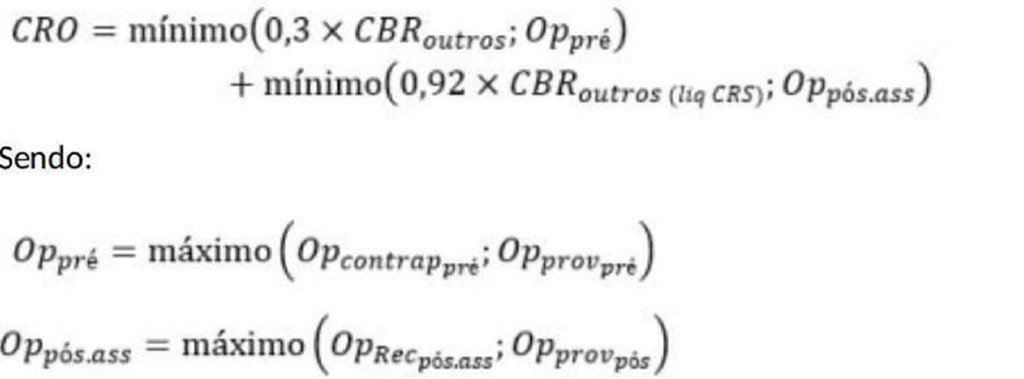

Modelo padrão para todas as operadoras, excetuando-se as Administradoras de Benefícios

2. O capital do risco operacional, incluindo o risco legal, de todas as operadoras, excetuando-se as administradoras de benefícios e as demais operadoras excluídas conforme parágrafo único do art. 1º desta RN, é definido por:

Na qual:

CBR outros é o montante de capital baseado em risco calculado conforme anexo III, não considerando somente o capital baseado no risco operacional (incluindo o risco legal) e, se aplicável, considerando o uso de fatores reduzidos conforme Art. 8º desta Resolução Normativa;

CBR outros(liq CRS) é o montante de capital baseado em risco calculado conforme anexo III, contudo, considerando apenas os riscos de mercado e de crédito;

Opcontrap pre é a parcela do capital para o risco operacional (incluindo o legal) mensurada com base nas receitas de contraprestações e prêmios emitidos referentes a contratos de planos de saúde na modalidade de preço preestabelecido, calculada conforme item 3 deste Anexo;

OpRec ass é a parcela do capital para o risco operacional (incluindo o legal) mensurada com base nas receitas de assistência médico-hospitalar e odontológica e de contraprestações e prêmios emitidos referentes a contratos de planos de saúde na modalidade de preço pós estabelecido, calculada conforme item 4 deste Anexo; e

Opprov pre e Opprov pos são as parcelas do capital para o risco operacional (incluindo o legal) mensuradas com base nas provisões técnicas respectivamente referente a contratos de planos de saúde na modalidade de preço preestabelecido e na modalidade de preço pós-estabelecido, calculadas conforme item 5 deste Anexo.

3. A parcela do capital para o risco operacional (incluindo o legal) mensurada com base nas receitas de contraprestações e prêmios emitidos referentes a contratos de planos de saúde na modalidade de preço preestabelecido (Opcontrap pré ) é definida por:

Onde:

Contrap pré são os totais de contraprestações e prêmios de assistência à saúde emitidos referentes a contratos de planos de saúde na modalidade de preço preestabelecido dos últimos 12 meses, a partir da data-base de cálculo; e

pContrap pré são os totais de contraprestações e prêmios de assistência à saúde emitidos referentes a contratos de planos de saúde na modalidade de preço preestabelecido dos 12 meses imediatamente anteriores aos últimos 12 meses, a partir da data-base de cálculo.

3.1 Os montantes de contraprestações e prêmios emitidos são brutos de repasses (compartilhamento de riscos, resseguros ou outros mecanismos).

3.2 Incluem-se nos saldos de receitas de contraprestações e prêmios os saldos das empresas incorporadas, fusionadas ou cujas parcelas cindidas foram incorporadas em casos de fusões (artigo 228 da Lei nº 6.404, de 15 de dezembro de 1976), incorporações (artigo 227 da Lei nº 6.404, de 1976) ou incorporações de parcelas cindidas (artigo 229 da Lei nº 6.404, de 1976).

4. A parcela do capital para o risco operacional (incluindo o legal) mensurada com base nas receitas de assistência médico-hospitalar e odontológica e de contraprestações e prêmios emitidos referentes a contratos de planos de saúde na modalidade de preço pós estabelecido (OpRec pós.ass ) é definida por:

Onde:

Rec pós.ass são os totais de receitas de assistência médico-hospitalar e odontológica e de contraprestações de assistência à saúde emitidos referentes a contratos de planos de saúde na modalidade de preço pósestabelecido dos últimos 12 meses, a partir da data-base de cálculo; e

pRec pós.ass são os totais de receitas de assistência médico-hospitalar e odontológica e de contraprestações de assistência à saúde emitidos referentes a contratos de planos de saúde na modalidade de preço pósestabelecido dos 12 meses imediatamente anteriores aos últimos 12 meses, a partir da data-base de cálculo.

4.1 Os montantes de contraprestações e prêmios emitidos são brutos de repasses (compartilhamento de riscos, resseguros ou outros mecanismos).

4.2 Incluem-se nos saldos de receitas de assistência médico-hospitalar e odontológica e contraprestações e prêmios os saldos das empresas incorporadas, fusionadas ou cujas parcelas cindidas foram incorporadas em casos de fusões (artigo 228 da Lei nº 6.404, de 1976), incorporações (artigo 227 da Lei nº 6.404, de 1976) ou incorporações de parcelas cindidas (artigo 229 da Lei nº 6.404, de 1976).

4.3 Os totais de receitas de contraprestações de assistência à saúde emitidos referentes a contratos de planos de saúde na modalidade de preço pós-estabelecido deverá ser acrescido o valor absoluto das contas de recuperação por reembolso do contratante do total eventos/sinistros conhecidos ou avisados.

5. As parcelas de capital para o risco operacional mensuradas com base nas provisões técnicas respectivamente referente a contratos de planos de saúde na modalidade de preço preestabelecido e na modalidade de preço pós-estabelecido

( Opprov pré e Opprov pós ) são definidas por:

Onde:

Prov pré e Prov pós são os totais de provisões técnicas, excluindo-se outras provisões técnicas, respectivamente referentes a contratos de planos de saúde na modalidade de preço preestabelecido e na modalidade de preço pós-estabelecido, mensuradas na data-base de cálculo.

Modelo padrão para as Administradoras de Benefícios

6. O capital do risco operacional, incluindo o risco legal, das Administradoras de benefícios é definido por:

Sendo:

Onde:

Rec adm é o total de receitas com administração de benefícios dos últimos 12 meses, a partir da data-base de cálculo;

e pRec adm é o total de receitas com administração de benefícios dos 12 meses imediatamente anteriores aos últimos 12 meses, a partir da data-base de cálculo.

6.1. Incluem-se nos saldos de receitas com administração de benefícios os saldos das empresas incorporadas, fusionadas ou cujas parcelas cindidas foram incorporadas em casos de processos de fusões (artigo 228 da Lei nº 6.404, de 1976), incorporações (artigo 227 da Lei nº 6.404, de 1976) ou incorporações de parcelas cindidas (artigo 229 da Lei nº 6.404, de 1976).

ANEXO VII

Modelo padrão de capital baseado no risco de mercado

1. O capital baseado no risco de mercado é devido por todas as operadoras, com exceção do disposto no parágrafo único do art, 1º desta RN.

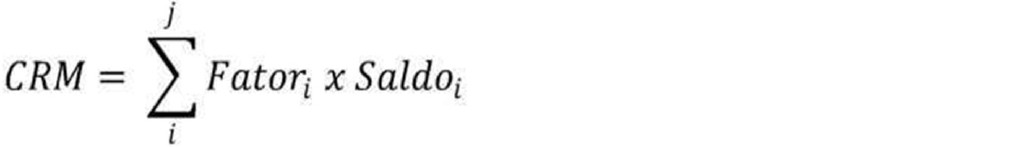

2. Esta parcela do capital regulatório será calculada utilizando-se a seguinte fórmula:

Onde:

CRM é o capital baseado no risco de mercado;

Fator i : é o fator de risco de mercado referente a conta i do plano de contas, conforme tabela constante deste anexo; e

Saldo i é o saldo registrado na conta i do plano de contas, na data base para a qual se quer calcular o risco de mercado.

3. As operadoras que realizam casamento entre ativos e passivos de modo a mitigar o risco de mercado, demonstrando capacidade técnica para tanto, e assim o desejarem poderão encaminhar nas mesmas datas de envio do Documento de Informações Periódicas das Operadoras de Plano de Assistência à Saúde - DIOPS/ANS, quadro complementar apresentando os casamentos de fluxos realizados. Tal quadro deverá ser objeto de procedimento previamente acordado (PPA) elaborado por empresa de auditoria contábil independente registrada na Comissão de Valores Mobiliários (CVM), devendo o relatório resultante ser encaminhado à ANS por meio do DIOPS. O quadro apresentará as informações a seguir:

a. Número da conta cujo risco está sendo mitigado;

b. Montante cujo risco foi mitigado;

c. Sinal indicativo do fluxo (negativo para pagamentos, positivo para recebimentos);

d. Prazo médio ponderado da parcela da cujo risco está sendo mitigado;

e. Indexador da parcela da conta cujo risco está sendo mitigado;

f. Número da conta mitigadora do risco a ela relacionada;

g. Prazo médio ponderado da parcela da conta mitigadora do risco;

3.1. No procedimento de auditoria do do quadro de risco de mercado deverá ser verificado minimamente:

a. Se o saldo apresentado em cada um dos registros do arquivo não excede o saldo contabilizado no DIOPS correspondente à conta ali informada;

b. Se o sinal informado naquele registro é condizente com a natureza do fluxo da conta, ou seja, se fluxos que representam saída de caixa estão representados com sinal negativo e aqueles referentes à entradas de caixa estão preenchidos com sinal positivo;

c. Se os prazos médios ponderados daqueles fluxos foram calculados corretamente, considerando o prazo esperado para cada um dos pagamentos e/ou recebimentos deste fluxo, ponderados pelo valor correspondente;

d. Se o indexador informado em cada registro é coerente com a indexação esperada para o fluxo ali apresentado;

e. Se a operadora de planos de saúde possui área responsável por analisar os ativos e passivos para efetuar os ajustes devidos de forma a manter o casamento entre prazos e fluxos, mitigando assim o risco de mercado a que está exposta.